Marktkommentar zum 3. Quartal 2022

Geopolitische Ereignisse verstärken makroökonomische Trends

Das erste Halbjahr 2022 wurde geprägt durch eine Vielzahl von Krisen und Problemen, welche für die Kapitalmärkte herausfordernd waren. Das einschneidendste Ereignis in diesem Jahr war der unvermindert andauernde Krieg in der Ukraine mit seinem furchtbaren menschlichen Leid. Ökonomisch sorgt der Konflikt für Verwerfungen bei Lieferketten, der globalen Nahrungsmittelversorgung und Energiepreisen. Dies belastet das Wirtschaftswachstum weltweit und befeuert Inflation. Zuletzt wurde immer offensichtlicher, dass Russland die Energieversorgung zur Sanktionierung von Staaten nutzt, welche die Ukraine unterstützen. So wurde der Gasfluss über die Nord Stream 1-Pipeline an Deutschland um ca. 40 Prozent reduziert. Ein vollständiger Stopp würde die Energiesicherheit in Deutschland massiv gefährden und die hiesige Wirtschaft in eine tiefe Rezession stürzen. Auch die Coronapandemie hält die Wirtschaft nach wie vor in Atem. Im Rahmen seiner Null-Covid-Politik zwang China die Bewohner der Wirtschaftsmetropole Shanghai im letzten Quartal in einen fast zwei Monate andauernden rigiden Lockdown. Dadurch wurden Fertigungsprozesse großer internationaler Unternehmen stillgelegt, globale Lieferketten weiter strapaziert und ein großer Absatzmarkt – auch für westliche Produkte – faktisch geschlossen.

Inflation steigt und steigt

Abb. 1: Europäische Inflationsrate (HCPI) Quelle: St. Louis Federal Reserve Bank, Juli 2022

Diese Entwicklungen verstärkten den ohnehin vorherrschenden Inflationsdruck weltweit. Volkswirtschaftlich gesehen traf der negative Angebotsschock durch den Krieg sowie Lockdowns in China auf den positiven Nachfrageschock aus der Wiedereröffnung der Wirtschaft in den westlichen Nationen. Die Verbraucherpreise in der Eurozone zogen dadurch zuletzt um 8,6 Prozent im Vergleich zum Vorjahr an und befinden sich auf einem vergleichbaren Niveau wie in den Vereinigten Staaten, welche zuletzt eine Inflation von 9,1 Prozent verzeichneten.

Die Zentralbanken reagierten auf die anziehenden Teuerungsraten mit einer deutlich restriktiveren Geldpolitik. Die amerikanische Notenbank Fed hob den Leitzins bis dato in diesem Jahr um 1,5 Prozentpunkte an und stellte ihre Anleihekäufe am Markt ein. Die Marktteilnehmer erwarten, dass bis zum September die Zinsen um weitere 175 Basispunkte angehoben werden und dass zum Jahresende ein Leitzinsniveau von 4 Prozent erreicht wird.

Die Europäische Zentralbank (EZB) hinkt in ihrer Geldpolitik den USA merklich hinterher. Die Anleihekäufe aus dem Corona-Notprogramm sind im Juni ausgelaufen und im Juli wird eine erste Erhöhung der Leitzinsen in der Größenordnung von 25 Basispunkten erwartet. Für die darauffolgende Septembersitzung gehen die Investoren von einem weiteren Zinsschritt von 25 bis 50 Basispunkten in Abhängigkeit der weiteren Wirtschafts- und Inflationsentwicklung aus.

Assetpreis-Deflation

Für Kapitalanleger war das erste Halbjahr frustrierend. Der S&P 500 verzeichnete das schlechteste Halbjahr seit 60 Jahren und rutschte mit einem Verlust von über 20 Prozent ins Bärenmarktterritorium. Derartige Kursverluste sind schmerzhaft, aber für Aktieninvestments nicht ungewöhnlich. Investoren werden für die hohe Volatilität langfristig mit einer lukrativen Rendite kompensiert.

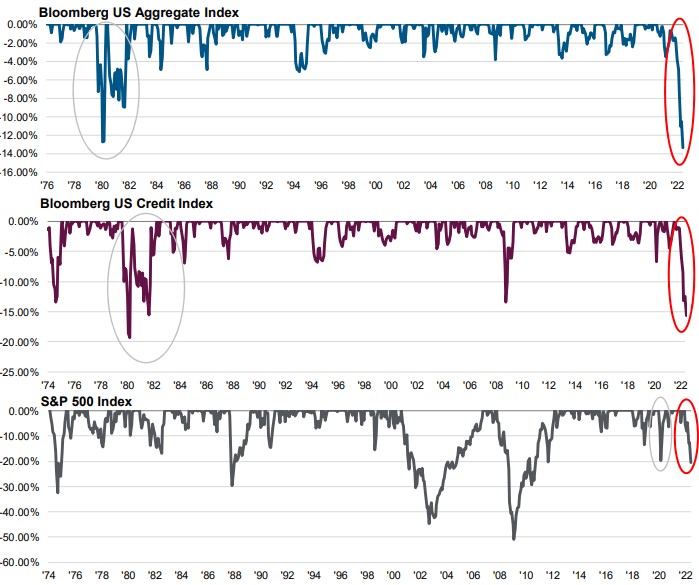

Allerdings verloren auch Anleihen aufgrund der restriktiveren Geldpolitik der Notenbanken im ersten Halbjahr massiv an Wert. Sowohl Staats- als auch Unternehmensanleihen mussten gemessen an globalen Rentenindizes Kursverluste von bis zu 15 Prozent hinnehmen. Derartige Kursverluste sind historisch sehr selten und wurden zuletzt vor vierzig Jahren gemessen. Amerikanische Staatsanleihen hatten laut dem Research der Deutschen Bank sogar das schlechteste erste Halbjahr seit 244 Jahren.

Rohstoffe boten ein gemischtes Bild. Während Preise von Energierohstoffen in Folge des Kriegsgeschehens massiv anzogen, verzeichneten Agrarrohstoffe wie z.B. Weizen im Juni einen starken Kurseinbruch und liegen für dieses Jahr nur noch knapp im Plus. Andere Rohstoffe wie Gold (-1,2 Prozent) oder Kupfer (-17 Prozent) waren günstiger als zum Jahresbeginn.

Insgesamt muss man konstatieren, dass aufgrund ausbleibender Diversifikationseffekte für Kapitalanleger im ersten Halbjahr ein ausgeprägter Wohlstandsverlust eingetreten ist. Die in den Vorjahren der lockeren Geldpolitik zugeschriebene „Assetpreis-Inflation“ wurde mit der Umkehr zu einer restriktiven Geldpolitik seitens der Zentralbanken folglich reversiert, so dass man faktisch von einer „Assetpreis-Deflation“ sprechen kann.

Abbildung 2: Historische Verlustphasen amerikanischer Aktien- und Anleiheindizes Quelle: Pimco, lokale Renditen, die historische Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung

Kampf gegen Inflation bedroht Wirtschaftswachstum

Makroökonomisch befindet sich der Markt aktuell auf Richtungssuche zwischen einem Stagflations- und einem Rezessionsszenario. Dies sind zwei stark divergierende Szenarien. Folglich herrscht bei den Marktteilnehmern hohe Unsicherheit. Die Zentralbanken bewegen sich auf einem schmalen Grat. Sie müssen mit einer restriktiven Geldpolitik die Inflation eindämmen und wollen gleichzeitig das Wirtschaftswachstum nicht abwürgen.

Inflationsausblick

Wir glauben, dass die Inflationsraten bis zum kommenden Jahr wieder zurückgehen, allerdings nach wie vor spürbar über der Zielmarke der Zentralbanken von zwei Prozent liegen werden.

Erste Produktkategorien wie zum Beispiel Fernsehgeräte, Smartphones oder auch Mietwagen weisen im Jahresvergleich rückläufige Preise auf und nehmen etwas Druck aus der Inflationsentwicklung. Rohstoffe bleiben volatil, sind aber zuletzt deutlich von ihren Höchstständen zurückgekommen. Und auch der US-Immobilienmarkt kühlt sich gemessen an Neubauten und Hausverkäufen ab, nachdem die Hypothekenzinsen zuletzt deutlich angestiegen sind. Zu guter Letzt sorgen höhere Vergleichswerte aus dem Vorjahr bei der Bestimmung der Inflationsentwicklung statistisch gesehen für einen vorteilhaften Basiseffekt.

Es gibt aber auch nach wie vor Risiken, welche die Inflation weiter antreiben können. So beobachten wir mit großer Aufmerksamkeit etwa die Entwicklungen im Servicesektor, wo z.B. zuletzt aufgrund von personellen Fehlplanungen und einer Corona-Sommerwelle Flugreisen deutlich teurer wurden. Die Lufthansa verlangte beispielsweise vor kurzem für einen One-Way-Flug von Frankfurt nach London über eintausend Euro. Für den weiteren Verlauf der Inflation im kommenden Jahr wird schließlich die Entwicklung der Löhne und Gehälter maßgeblich sein. Hier sehen wir aktuell noch keinen überaus großen Druck, welcher in einer Lohn-Preis-Spirale münden könnte. Sollten sich allerdings Gehaltsforderungen von plus 8 Prozent, mit der zuletzt die IG Metall in Deutschland vorgeprescht ist, durchsetzen, würde dies den Inflationsdruck wieder erhöhen.

Wachstumsausblick

Der Wachstumsausblick der einzelnen Regionen ist von großer Unsicherheit geprägt. Dies liegt daran, dass ein hohes politisches Risiko an den Märkten herrscht. Stellt Russland die Energieversorgung nach Europa ein, wird nach Berechnungen der Investmentbank Goldman Sachs die Wirtschaft in der Eurozone im dritten Quartal rapide einbrechen und um 1,3 Prozent schrumpfen.

Wird China weiterhin Wirtschaftszweige ohne Rücksicht auf Wachstumsaussichten regulieren und an der Null-Covid-Politik festhalten, wird die chinesische Wirtschaft deutlich weniger wachsen. Schon jetzt gehen die Schätzungen der Wirtschaftsinstitute mit 3 bis 4 Prozent Wachstum in diesem Jahr vom zweitschlechtesten Wert Chinas der vergangenen 50 Jahre aus. Und sollte in den USA die Geldpolitik im Kampf gegen die Inflation noch restriktiver werden, besteht die Gefahr, dass die USA in eine Rezession abrutschen. Der Internationale Währungsfonds (IWF) revidierte kürzlich wegen „systemischen Risiken“ aufgrund der hohen Inflation sein erst vor einem Monat kommuniziertes Wachstumsziel für die USA von 2,9 Prozent auf 2,3 Prozent.

Sollte die Inflation wie in unserem Basisszenario angenommen etwas zurückgehen, hätten die Zentralbanken eventuell Spielraum, um ihre Geldpolitik vorsichtiger zu restringieren.

Rezessionsrisiko

Wie bereits in unserem letzten Quartalsbericht beschrieben, sind Rezessionsrisiken latent vorhanden und zuletzt noch einmal deutlich angestiegen. Die Frage ist aber letztlich nicht ob, sondern vielmehr wann, wo und wie stark eine Rezession ausfällt.

Das größte Risiko einer Rezession sehen wir in Europa, gefolgt von den USA und Asien. Beim Ausmaß der Rezession gehen wir aktuell davon aus, dass diese nicht allzu tief ausfallen sollte.

In der Breite sind die Bilanzen von Unternehmen äußerst robust, begünstigt durch die historisch tiefen Zinsen der letzten Jahre und eines seit 2009 stattgefundenen Deleveraging-Prozesses. Dies gilt im besonderen Maße für Banken, welche seit der großen Finanzmarktkrise 2008 sichtlich gesünder aufgestellt sind.

Ebenso ist der Immobilienmarkt in Europa und den USA fundamental solide und es gibt wenige komplexe Finanzierungsstrukturen wie in der Vergangenheit.

Und auch der Verbraucher ist durch Transferleistungen im Laufe der Corona-Pandemie und einer niedrigen Arbeitslosenquote finanziell vergleichsweise gut gepolstert. Immer noch kommt in den USA durchschnittlich nur ein Bewerber auf zwei offene Stellen.

Dennoch ist Vorsicht geboten. Aufgrund der hohen Inflation ist im Falle eines Wirtschaftsabschwungs eine unterstützende Geldpolitik der Zentralbanken wie in der Vergangenheit nicht garantiert. Somit könnte eine Rezession, wenn auch milde, länger andauern.

Auswirkungen auf unsere Anlagestrategie

Aktien

Durch den Kursverfall der Aktien in diesem Jahr sehen wir Bewertungen in der Breite wieder auf langfristig fairen Niveaus. Dies liegt aber unter anderem daran, dass die Erträge der Unternehmen trotz der diversen Krisen im Vorquartal kaum revidiert wurden. Mit Spannung richtet sich unser Blick daher auf die Berichtssaison, wo für den amerikanischen S&P 500 immer noch ein durchschnittliches Ertragswachstum von 5,8 Prozent erwartet wird. Dieses Wachstum erscheint uns ambitioniert.

Sollte eine Rezession eintreten, sind wir uns trotz unserer Annahme eines vergleichsweisen milden Verlaufs sehr wohl bewusst, dass Unternehmen momentan mit historischen Höchstmargen operieren. Dies bedeutet im Umkehrschluss, dass auch vergleichsweise leichte Umsatzrückgänge zu stärkeren Gewinneinbrüchen führen können. Walmart, Netflix, Meta oder Zalando mussten im vergangenen Quartal schon Ergebnisausblicke revidieren und wurden in der Folge vom Markt kräftig abgestraft.

Wir gehen daher davon aus, dass die Volatilität im zweiten Halbjahr hoch bleiben wird, und haben uns dementsprechend vorsichtig positioniert. Wir investieren in qualitativ hochwertige Unternehmen mit nachhaltigen Wettbewerbsvorteilen. Dadurch haben unsere Titel eine Preissetzungsmacht, welche in einem inflationären Investmentumfeld die Ergebnisse besser schützen. Zudem setzen wir schwerpunktmäßig auf Geschäftsmodelle, welche von Wirtschaftszyklen unabhängig sind, so dass unser Portfolio auch im Falle einer Rezession robust sein sollte. In den vergangenen Monaten haben wir durch Verkäufe unsere Cash-Positionen erhöht. Diese planen wir opportunistisch zu nutzen, um aussichtsreiche Investments zu tätigen, sobald das makroökonomische Bild belastbarer wird.

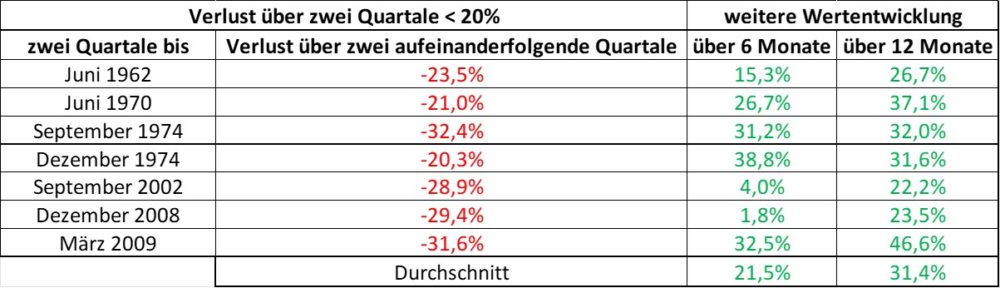

Langfristig orientierte Investoren können die starken Kursverluste der letzten Monate durchaus nutzen, um tranchiert in den Markt einzusteigen. Das Sentiment ist äußerst negativ, was in der Vergangenheit oftmals günstige Einstiegszeitpunkte versprochen hat. Schaut man sich zudem die historische Wertentwicklung des S&P 500 nach einer vergleichbar schlechten Halbjahresperformance für die darauffolgenden 6 Monate an, so hat man in keiner dieser Perioden Geld verloren und in den darauffolgenden 12 Monaten sogar immer deutlich zugewonnen.

Abb. 3: Wertentwicklung des S&P 500 nach einem Halbjahres-Kursrückgang von mehr als 20 Prozent Quelle: Flossbach von Storch, S&P 500 (lokale Renditen), die historische Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung

Anleihen

Anleiherenditen sind in diesem Jahr spürbar angestiegen und haben somit wieder an Attraktivität gewonnen. Insbesondere Unternehmensanleihen bieten langfristig wieder interessante Einstandsrenditen, da die eingepreisten Ausfallraten die Bilanzstärke vieler Firmen unserer Meinung nach nicht ausreichend würdigen. Allerdings rechnen wir analog zu Aktieninvestments kurz- bis mittelfristig nach wie vor mit erhöhter Volatilität und schließen folglich eine weitere Ausweitung der Risikoprämien nicht aus.

Staatsanleihen sind aus unserer Sicht strategisch nach wie vor wenig interessant auf den aktuellen Renditeniveaus. Allerdings können sie kurz- bis mittelfristig interessant werden, falls es zu einer Rezession kommt. In den Vereinigten Staaten preist der Markt mittlerweile für das kommende Jahr verstärkt Zinssenkungen ein. Sollte dies so eintreten, sind Staatsanleihen zumindest aus taktischer Sicht überlegenswert.

Gold und Alternative Investments

Gold hat sich in diesem Jahr für einen Euro-Investor erfreulich entwickelt und fast 9 Prozent an Wert gewonnen. Allerdings ist der Kursgewinn vollständig auf die Aufwertung des US-Dollar gegenüber dem Euro zurückzuführen. Mit steigenden Zinsen, einem stärker werdenden US-Dollar und der Aussicht auf mittelfristig rückläufige Inflationsdaten verliert Gold als Portfoliopositionierung allerdings fundamental an Attraktivität. Wir haben daher die Gewinne beim Edelmetall realisiert, bleiben allerdings nach wie vor investiert als Absicherung gegen geopolitische Risiken.

Alternative Investments nutzen wir weiterhin zur breiten Diversifikation und sehen darin in volatilen Zeiten einen wertvollen unkorrelierten Portfoliobestandteil.

Fazit

Geopolitische Entwicklungen wie der Krieg in der Ukraine und weitreichende Lockdowns in China sowie eine massiv ausufernde Inflation bedrohen zusehends das globale Wirtschaftswachstum und begründen Rezessionsängste. Die Zentralbanken bekämpfen die Inflation mit immer restriktiver werdender Geldpolitik und verschärfen damit die Wachstumssorgen. Wir glauben, dass die Inflation im weiteren Verlauf des Jahres zurückgehen, allerdings oberhalb der Zentralbankziele verharren wird. Die Märkte werden folglich volatil bleiben. Aktienbewertungen erscheinen in der Breite langfristig fair, allerdings wird es in den kommenden Wochen darauf ankommen, wie sich die Geschäfte der einzelnen Unternehmen im aktuellen Krisenumfeld entwickelt haben. Dementsprechend haben wir unser Portfolio defensiv positioniert, um robust gegen etwaige Kursrückgänge aufgestellt zu sein.

Unternehmensanleihen sind nach ihren historischen Kursverlusten ebenfalls wieder langfristig attraktiv bewertet, kurzfristig werden aber auch hier Unsicherheit und Volatilität hoch bleiben. Staatsanleihen sind von ihrer Rendite für ein strategisches Investment nach wie vor wenig attraktiv, können im Falle einer Rezession aber wertvoll fürs Portfolio werden. Gold hat fundamental betrachtet an Attraktivität verloren, besitzt aber aufgrund seiner Absicherungseffekte gegen geopolitische Risiken nach wie vor einen Platz im Portfolio. Alternative Investments mischen wir zur breiteren Diversifikation unvermindert bei.