Marktkommentar zum 1. Quartal 2022

Rückblick

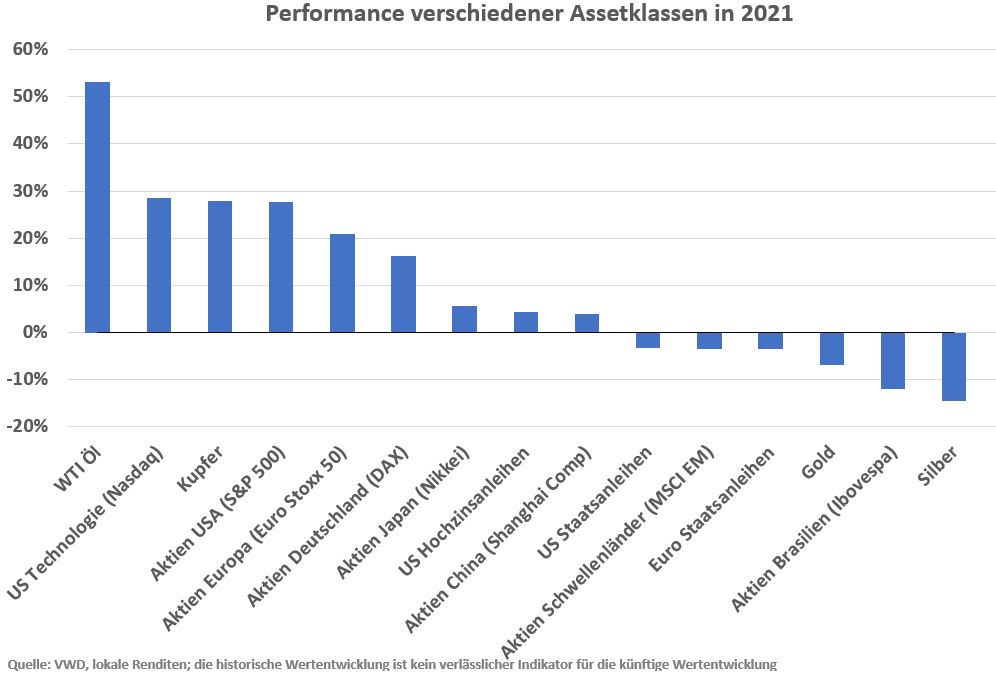

Lockere Geld- und Fiskalpolitik, Inflation sowie Corona waren aus der Perspektive der Märkte die dominierenden Themen im vergangenen Jahr. Corona gehört nach wie vor zum Lebensalltag und breitet sich momentan in einer vierten Welle weltweit aus. Die Wirtschaft hat die Virusausbrüche im vergangenen Jahr aber sehr gut verkraftet und wird nach letzter Schätzung des Internationalen Währungsfonds (IWF) im Jahr 2021 global um etwa 5,9 Prozent wachsen.

Zum einen reagierte die Politik gezielter auf das Infektionsgeschehen als zu Beginn der Pandemie, zum anderen haben Unternehmen ihre Prozesse auf die neue Realität hin optimiert, so dass die realwirtschaftlichen Auswirkungen überschaubar waren. Die Aktienmärkte in Europa und insbesondere in den USA konnten mit diesem makroökonomischen Rückenwind eine beeindruckende Kursentwicklung hinlegen. Der amerikanische Aktienindex S&P 500 markierte im vergangenen Jahr 70 Allzeithöchststände, zuletzt am 29. Dezember.

Neben dem konstruktiven Wachstumsumfeld war die global konzertierte Geld- und Fiskalpolitik, welche für eine ausgesprochen komfortable Liquiditätsversorgung der Wirtschaft sorgte, einer der Haupttreiber der Aktienmarkthausse. Ein großer Teil der Liquidität fand seinen Weg in die Finanzmärkte. So verzeichneten etwa Aktienfonds in den vergangenen zwölf Monaten stärkere Mittelzuflüsse als in den 10 Jahren davor zusammengenommen.

Das starke Wirtschaftswachstum und die üppige Liquidität befeuerten zudem die Güternachfrage, welche in einem Umfeld strapazierter Lieferketten allerdings nur unzureichend bedient werden konnte. Dies führte zu steigenden Rohstoff- und Fertigungskosten und somit schlussendlich zu deutlich anziehenden Inflationsraten. Insbesondere stark gestiegene Energiekosten belasteten Verbraucher wie Unternehmen in den letzten Monaten.

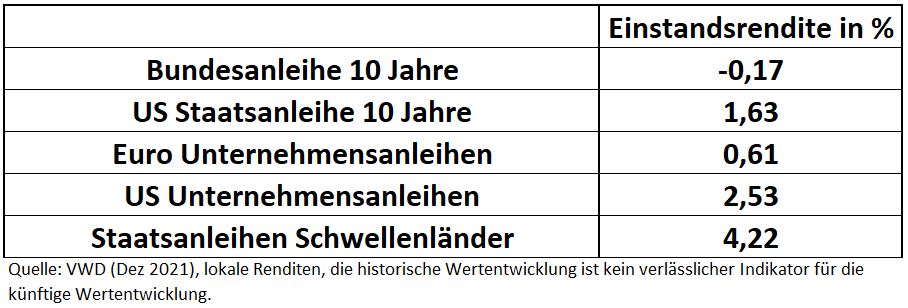

Für Renteninvestments war dieses Umfeld äußerst herausfordernd. Von den Zentralbanken künstlich tief gehaltene Zinsniveaus bei spürbar anziehender Inflation führten zu negativen Realrenditen zinstragender Titel. Dementsprechend lastete Druck auf den Kursen.

Der Goldpreis entwickelte sich im vergangenen Jahr enttäuschend. Trotz einer stark ansteigenden Inflation gab der Goldpreis in USD nach und lediglich die starke Währungsentwicklung des Greenbacks bescherte Euroinvestoren einen leichten Kursgewinn.

Jahr der Normalisierung

Wir rechnen für das vor uns liegende Jahr nach dem starken Aufschwung 2021 mit einer Moderation in den Bereichen Wirtschaftswachstum, Inflation, Geldpolitik und hoffentlich auch im Übergang der Pandemie in eine Endemie.

Wir erwarten ein nach wie vor starkes Wirtschaftswachstum, welches mit Wachstumsraten von 4-5 Prozent in den USA und 3-4 Prozent in Europa deutlich über dem langjährigen Durchschnitt des vorangegangenen Jahrzehnts liegen dürfte, aber nicht mehr so stark ausfallen wird wie zuletzt.

Ein ähnliches Bild sehen wir für die Inflationsentwicklung. Während die Preise weiter steigen, wahrscheinlich über dem von den Zentralbanken angepeilten Niveau von zwei Prozent, sollte sich die Anstiegsdynamik derweil abschwächen. Die Lieferketten bleiben fragil, aber erste Signale der Besserung zeichnen sich ab. Frachtraten werden günstiger, im zweiten Halbjahr wird eine Entspannung, wenn auch noch keine Lösung bei der Speicherchipversorgung erwartet und auch Rohstoffpreise wie z.B. für Bauholz sind rückläufig. Wir rechnen in Europa damit, dass schon Anfang 2022 geringere Preissteigerungsraten als zuletzt realisiert werden und im Jahresverlauf ein Niveau um zwei Prozent erreicht wird. In den Vereinigten Staaten rechnen wir erst für Mitte des Jahres mit rückläufigen Inflationsraten, welche sich in Richtung von 3-4 Prozent bewegen und damit immer noch hoch ausfallen werden. Stärkere Lohnanstiege am Arbeitsmarkt könnten diese Prognose gleichwohl gefährden und in einer Lohn-Preis-Spirale münden.

Die Zentralbanken haben sich in der Beurteilung der Inflationsentwicklung im Vorjahr geirrt und müssen nun ihre bisherige Untätigkeit in der Geldpolitik korrigieren. Die Preisstabilität rückt somit wieder verstärkt in den Fokus der Geldhüter. Die Vereinigten Staaten haben zuletzt ihren Fahrplan für ein Auslaufen ihres Anleihekaufprogramms beschleunigt und planen ab dem zweiten Quartal keine aktiven Anleihekäufe mehr am Markt. Ab diesem Zeitpunkt sind zudem Zinserhöhungen wahrscheinlich. Der Marktkonsens geht momentan von drei Zinsschritten und somit von einem Leitzinsniveau von 0,75 – 1 Prozent zum Jahresende aus. In der Eurozone wird es im kommenden Jahr aller Voraussicht nach keine Zinserhöhung geben. Allerdings werden auch hier die von der EZB getätigten Anleihekäufe reduziert und dürften im kommenden Jahr nur noch in etwa die Hälfte des Handelsvolumens vom Vorjahr betragen.

Diese Entwicklung wird die Liquiditätsversorgung der Märkte reduzieren. Auch von Seiten der Fiskalpolitik erwarten wir in unserem Basisszenario keine zusätzlichen Impulse. So scheiterte beispielsweise in den USA um die Jahreswende ein Konjunkturprogramm der Demokraten („Build Back Better“) am Widerstand aus der eigenen Partei wegen Bedenken hinsichtlich der Auswirkungen des Programms auf die Inflationsentwicklung.

An den Finanzmärkten äußert sich abnehmende Liquidität in der Regel durch ansteigende Volatilität. Geht man von der Prämisse aus, dass die Liquiditätsschwemme die Kurse in den letzten Jahren angetrieben hat, sollte eine Reduktion der Liquiditätsversorgung vice versa Gegenwind für die Kapitalmärkte darstellen.

Mit dem Auslaufen der üppigen Liquiditätsunterstützung müssen nun insbesondere makroökonomische und fundamentale Faktoren die Kursentwicklung bestimmen. Höhere Volatilität und eine (Rück-)Besinnung auf fundamentale Bewertungskriterien bieten im kommenden Jahr einen guten Nährboden für aktives Vermögensmanagement. Wir investieren ausschließlich in starke, qualitativ hochwertige Unternehmen mit dominierenden Geschäftsmodellen, welche ein profitables Wachstum aufweisen, und fühlen uns dementsprechend gut gewappnet.

Assetklassenausblick

Aktien

Wir bleiben auch für das Jahr 2022 für den globalen Aktienmarkt konstruktiv gestimmt, allerdings erwarten wir ein geringeres Kurspotential als im abgelaufenen Jahr. Das makroökonomische Umfeld mit einem starken Wirtschaftswachstum sollte Aktienkurse unterstützen. Die Bewertungen der Aktien sind im historischen Kontext teuer, aber unseres Erachtens zwangsläufig nicht zu teuer. Schon im letzten Jahr sind die Gewinne der Unternehmen im Durchschnitt stärker gestiegen als ihre Kurse, so dass die Bewertungen etwas zurückgegangen sind. Dieser Trend könnte sich in diesem Jahr fortsetzen. Die Marktteilnehmer erwarten für das kommende Jahr Steigerungen der Unternehmensgewinne sowohl in den USA als auch in Europa im Bereich von 8-10 Prozent. Selbst unter der Annahme, dass diese Gewinnsteigerungen sich nicht eins zu eins in Kursgewinne übersetzen, wäre eine Aktienkursentwicklung von 5-8 Prozent in den Kernmärkten möglich.

Regional haben wir zum Jahresstart keinen klaren Favoriten. Wir sehen für den Jahresverlauf leichte Vorteile für Europa, da dieses Jahr ein Wirtschaftswachstum fast in der Größe der USA generiert werden könnte und die EZB wesentlich vorsichtiger auf die geldpolitische Bremse treten wird, also die Liquiditätssituation besser aussehen sollte. Auf der anderen Seite wird die amerikanische Wirtschaft tendenziell etwas stärker wachsen als Europa und die amerikanische Politik ist auch unter einem demokratischen Präsidenten wirtschafts- und innovationsfreundlich ausgerichtet. Zudem reagiert Europa und insbesondere Deutschland restriktiver auf die vierte Coronawelle.

Eine Wildcard stellen in diesem Jahr die Entwicklungsländer dar. Nach einer sehr schwachen Kursentwicklung im letzten Jahr sind die Bewertungen günstig, dennoch ist es unserer Meinung nach noch zu früh Gewichtungen spürbar zu erhöhen. Im Laufe des Jahres könnten unseres Erachtens Investments in chinesische Aktien interessant werden. Nach den olympischen Winterspielen in Peking wird es interessant sein zu beobachten, wie mit der Zero-Covid Politik weiter verfahren wird und ob durch eine etwaige Entspannung der restriktiven Vorschriften Impulse für die Wirtschaft generiert werden können. Zudem erwarten wir eine akkommodierende Geldpolitik der chinesischen Zentralbank mit Zinssenkungen und gezielten Liquiditätsspritzen zur Unterstützung des Wirtschaftswachstums. Sollten sich noch die Probleme im chinesischen Immobilienmarkt sowie die sozialistische Regulierung einzelner Wirtschaftsbereiche abschwächen, könnte der chinesische Markt zu einer aussichtsreichen Investmentopportunität avancieren.

Die Volatilität an den Aktienmärkten wird bei abnehmender Liquidität im kommenden Jahr höher sein und auch größere Marktkorrekturen sind angesichts diverser Risiken (s.u.) nicht auszuschließen.

Anleihen

Anleihen versprechen auch in 2022 kein gutes Investment. Einstandsrenditen sind trotz eines Anstiegs im vergangenen Jahr nach wie vor unattraktiv. Die Anleihekaufprogramme der Zentralbanken werden massiv zurückgefahren und die amerikanische Notenbank Fed diskutiert darüber hinaus aktiv ihre Anleihebestände zu reduzieren. Dies wird weiteren Druck auf Anleihekurse ausüben. Risikoaufschläge bei Unternehmensanleihen bewegen sich auf einem historisch niedrigen Niveau und bieten für das einzugehende Risiko oft eine unzureichende Kompensation. Im Portfoliokontext zur Risikosteuerung haben Anleihen nach wie vor ihre Berechtigung.

Gold

Bei dem von uns gezeichneten Basisszenario einer rückläufigen Inflation und steigender Zinsen spricht zunächst nicht allzu viel für Gold. Zur Diversifikation kann eine Position aber durchaus Sinn ergeben. Denn sollte ein adverses Szenario eintreten, z.B. ein Aktienmarkteinbruch mit einer Notenbankreaktion fallender Zinsen oder auch geopolitische Risiken, würde eine Goldinvestition ihren Wert im Depot haben.

Risiken

Das größte Risiko im kommenden Jahr besteht unserer Meinung nach in der Geldpolitik der Zentralbanken. Insbesondere die Fed muss einen klugen Weg finden die Inflation einzudämmen, ohne die Wirtschaftsleistung abzuwürgen. Hier sehen wir einigen Raum für geldpolitische Fehler. Grundsätzlich denken wir, dass die Fed weniger auf den Aktienmarkt schauen wird und auch größere Rücksetzer zunächst ignorieren könnte. Ultimativ denken wir aber, dass die Fed bei prozentual höheren, zweistelligen Verlusten im Aktienmarkt ihre Politik überdenken wird, wie es Fed Chairman Jerome Powell 2018 schon einmal getan hat.

Die Inflation ist ein weiterer Risikofaktor. Trotz erster Entspannungstendenzen bleiben die globalen Lieferketten fragil und anfällig für Störungen. Auch eine Lohn-Preis-Spirale könnte sich verselbständigen und ein nachhaltig höheres Inflationsniveau nach sich ziehen. Dies würde Verbraucher belasten, die Gewinnmargen der Unternehmen reduzieren sowie eine aggressivere Zentralbankpolitik nach sich ziehen.

Covid verbleibt ob seiner Unberechenbarkeit nach wie vor ein Risiko. Die Gefahr von Virusmutationen ist latent vorhanden und lokale Krankheitsausbrüche können jederzeit Beeinträchtigungen der Wirtschaftsleistung von Staaten und Unternehmen nach sich ziehen.

Zudem beobachten wir geopolitische Entwicklungen mit Sorge. Der Russland-Ukraine-Konflikt schwelt heftig an Europas Ostgrenze und auch die Beziehungen zwischen China und Taiwan bergen Konfliktpotenzial globaler Tragweite. Die Entwicklung von Irans Atomprogramm ist ein fortwährender Belastungsfaktor für den Frieden im Nahen Osten.

Fazit

Konjunkturell treten die Märkte nach einem starken Aufschwung in eine Phase der Normalisierung mit rückläufigem, aber dennoch hohem Wirtschaftswachstum und weiter steigender Inflation ein. Die Zentralbanken reduzieren derweil die Liquiditätsversorgung, um ihr Ziel der Preisstabilität zu erreichen. Dies wird erhöhte Volatilität nach sich ziehen und kann auch zu stärkeren Kurskorrekturen führen. Mittelfristig sind wir trotz diverser Risiken nach wie vor konstruktiv für den Aktienmarkt. Das Kurspotential sehen wir im Vergleich zum vergangenen Jahr als geringer an und können auch ein absolut negatives Aktienjahr nicht ausschließen. Anleihen werden es in diesem Wirtschaftsumfeld tendenziell schwer haben. Gold kann als Absicherungsposition in verschiedenen Risikosituationen das Portfolio zusätzlich diversifizieren.